Umsatzsteuer ja oder nein: So geht der Wechsel zur Regelbesteuerung

Lesezeit 5 Minuten

Als Selbstständige:r mit einem geringeren Einkommen kannst du dich von der Regelbesteuerung befreien lassen. Das bedeutet, dass du keine Umsatzsteuer auf deinen Rechnungen ausweisen musst.

Wenn sich dein Umsatz jedoch erhöht oder du aus anderen Gründen selbst zurück in die Regelbesteuerung wechseln willst, gibt es ein paar Besonderheiten zu beachten.

Auf dieser Seite erklären wir dir, was die Regelbesteuerung ist, wie du dich von ihr befreien kannst und was du bei einem Wechsel für Vorkehrungen treffen solltest.

Inhaltsverzeichnis

- Was bedeutet Regelbesteuerung

- Die Umsatzsteuer und ihre Pflichten

- Die Kleinunternehmerregelung

- Wechsel vom Kleinunternehmer auf Regelbesteuerung

- Wechsel Regelbesteuerung zu Kleinunternehmer

- Fazit: Wechseln leicht gemacht

Was bedeutet Regelbesteuerung?

Wer in Deutschland ein Unternehmen betreibt oder Dienstleistungen verkauft, der muss für die dadurch entstehenden Einkünfte Umsatzsteuer zahlen. Das Zahlen der Umsatzsteuer wird daher allgemein als Regelbesteuerung bezeichnet.

Doch wie im Leben gilt auch im Steuerrecht: Ausnahmen bestätigen die Regel. So können sich nämlich Selbstständige, die unter eine gewisse Einkommensgrenze fallen, von dieser Regelbesteuerung ausnehmen lassen. Dafür muss nur die Anwendung der Kleinunternehmerregelung beim Finanzamt beantragt werden. Daraufhin erlischt die Umsatzsteuerpflicht und du bist von der Regelbesteuerung befreit.

➡️ Hier findest du noch mehr Details zur Regelbesteuerung

Die Umsatzsteuer und ihre Pflichten

Wenn du umsatzsteuerpflichtig ist, musst du deine Einkünfte mit der Umsatzsteuer versehen. Das heißt, dass du für jedes verkaufte Produkt oder jede erbrachte Dienstleistung einen bestimmten Umsatzsteuersatz an das Finanzamt abgeben musst.

Wenn du Umsatzsteuer ausweist, kannst du dir allerdings auch die von dir gezahlte Umsatzsteuer für Betriebsausgaben zurückholen. Konkret bedeutet das, dass die Umsatzsteuer für alle für deine Arbeit relevanten Anschaffungen mit dem Betrag, den du dem Finanzamt an Umsatzsteuer schuldest, verrechnet wird.

All das wird über die Umsatzsteuervoranmeldung geregelt, die du in der Regel monatlich oder quartalsweise abgeben musst. Hier listest du alle deine umsatzsteuerpflichtigen Einnahmen auf und kannst gleichzeitig alle deine betrieblichen Ausgaben angeben, für die du Umsatzsteuer zurückbekommst. Den Endbetrag musst du dann an das Finanzamt überweisen – oder du erhältst Geld vom Finanzamt zurück, in dem Fall, dass deine Ausgaben deine Einnahmen überstiegen haben.

Am Ende des Jahres musst du nun nur noch mitsamt deiner Einkommensteuererklärung eine Umsatzsteuererklärung einreichen, in der du all deine umsatzsteuerpflichtigen Einnahmen über das Jahr noch einmal angibst.

➡️ Hier findest du unseren ultimativen Guide zur Umsatzsteuer

Die Kleinunternehmerregelung

Es gibt eine Möglichkeit, mit der du dich von der Umsatzsteuerpflicht befreien lassen kannst: Die Kleinunternehmerregelung. Diese darfst du dann in Anspruch nehmen, wenn deine Einkünfte aus deiner selbstständigen Tätigkeit eine bestimmte Grenze nicht überschreiten.

Diese Einkommensgrenze liegt seit diesem Jahr (2022) bei 22.000€ für das erste Jahr. Du kannst also dann die Kleinunternehmerregelung nutzen, wenn du im ersten Jahr deiner Selbstständigkeit nicht mehr als 22.000€ Umsatz und im laufenden Jahr nicht mehr als 50.000€ gemacht hast.

💡Tipp von Accountable: Mit dem integrierten Steuerrechner in der Accountable App, siehst kannst du deine Einnahmen und Ausgaben ganz einfach digitalisieren und hast so stets einen Überblick über deine Finanzen. Das macht das Ausrechnen, ob du die Kleinunternehmerregelung nutzen kannst, um einiges leichter.

Gründe für die Kleinunternehmerregelung

Für die Inanspruchnahme dieser Regelung gibt es unterschiedliche Gründe:

- Deine Kundschaft besteht überwiegend aus Privatpersonen

- Du möchtest weniger buchhalterischen Aufwand haben

- Du hast keine großen Ausgaben für deine Selbstständigkeit

Wenn du primär mit Privatpersonen arbeitest, die sich dementsprechend nicht die Umsatzsteuer auf deinen Rechnungen vom Finanzamt zurückholen können, weist du wahrscheinlich höhere Preise aus, als ein Kleinunternehmer. Um also für deinen Kundenstamm weiterhin attraktiv zu sein, kann sich die Kleinunternehmerregelung durchaus lohnen.

Darüber hinaus musst du als Kleinunternehmer weder regelmäßig Umsatzsteuervoranmeldungen einreichen, noch Umsatzsteuer überweisen. Dadurch hast du weniger buchhalterischen Aufwand und mehr Zeit für die Arbeit mit deinen Kunden. Wenn du dann auch noch kein Geld verlierst, da du eh keine hohen Ausgaben für dein Unternehmen hast, für die du dir die Umsatzsteuer zurückholen könntest, ist die Nutzung der Kleinunternehmerregelung definitiv eine gute Option für dich.

So geht die Anmeldung als Kleinunternehmer

Du kannst dich entweder direkt bei deiner Gründung als Kleinunternehmer registrieren lassen oder auch nachträglich die Nutzung der Regelung beantragen.

Wenn du direkt bei der Aufnahme deiner selbstständigen Tätigkeit weißt, dass du die Einkommensgrenzen für die Kleinunternehmerregelung nicht überschreiten wirst, kannst du im Fragebogen zur steuerlichen Erfassung ein entsprechendes Häkchen setzen.

Alternativ kannst du dich aber auch noch nach deiner Anmeldung mit deinem Finanzamt in Verbindung setzen und den Wechsel zur Kleinunternehmerregelung beantragen.

➡️ Hier liest du alles rund um die Kleinunternehmerregelung

Wechsel vom Kleinunternehmer zu Regelbesteuerung

Wenn du dich für die Kleinunternehmerregelung entschieden hast, kann es trotzdem passieren, dass du über die Einkommensgrenzen dafür kommst. Das bedeutet, dass du automatisch in die Regelbesteuerung wechselst.

Falls du jedoch bereits absehen kannst, dass du mehr verdienst als gedacht, oder größere Anschaffungen für dein Unternehmen planst und die Umsatzsteuer Vorteile der Regelbesteuerung nutzen möchtest, kannst du auch aus eigenen Stücken wechseln und freiwillig Umsatzsteuer ausweisen.

Im folgenden erklären wir dir was es bei den beiden Optionen jeweils zu beachten gibt.

Automatischer Wechsel

Wenn du die Einkommensgrenzen der Kleinunternehmerregelung überschreitest, musst du automatisch ab dem darauffolgenden Jahr die Umsatzsteuer ausweisen. Für das laufende Jahr ändert sich allerdings nichts an deiner Umsatzsteuerbefreiung.

💡Achtung: Das Finanzamt benachrichtigt dich in der Regel nicht, wenn du die Grenze überschreitest. Da dies oftmals erst nach Abgabe deiner Steuererklärung auffällt, die je nachdem, wann du sie abgibst, erst im darauffolgenden Jahr bearbeitet wird, musst du dich also selbst darum kümmern, deine Einkünfte im Auge zu behalten und im Zweifel ab dem zweiten Jahr Umsatzsteuer auszuweisen.

Wenn du die Grenze unbemerkt überschritten hast, merkst du das spätestens mit dem Brief, in dem das Finanzamt die Fristen für deine Umsatzsteuervoranmeldung festlegt. In diesem Falle hast du die Option, deine gestellten Rechnungen stornieren, korrigieren und mit der Umsatzsteuer zu versehen. Das bedeutet allerdings einiges an Arbeit für dich – und kann durchaus auch bei deinen Kunden zur Verärgerung führen.

➡️ Post vom Finanzamt: Das bedeuten die häufigsten Briefe vom Finanzamt

Freiwilliger Wechsel

Alternativ steht es dir auch frei, aus eigenen Stücken in die Regelbesteuerung zu wechseln. Das lohnt sich beispielsweise dann, wenn die Mehrheit deiner Kunden im Ausland ansässig ist oder du größere Betriebsausgaben planst.

Für den freiwilligen Wechsel musst du keinen Antrag stellen. Sobald du damit beginnst, eigenständig Umsatzsteuer auszuweisen und ans Finanzamt zu überweisen, gilt dies als offizieller Verzicht auf die Kleinunternehmerregelung.

💡Achtung: Der Verzicht auf die Kleinunternehmerregelung ist bindend für fünf Jahre. In dieser Zeit kannst du nicht in die Kleinunternehmerregelung zurückkehren, auch wenn dein Umsatz unter der Einkommensgrenze liegt. Außerdem solltest du beachten, dass ein Wechsel immer nur mit dem neuen Jahr möglich ist. Du kannst also nicht während des laufenden Jahres den Status wechseln.

Wechsel Regelbesteuerung zu Kleinunternehmer

Es kann durchaus auch vorkommen, dass bereits umsatzsteuerpflichtige Selbstständige merken, dass die Umsatzsteuer ihnen zu viel Aufwand macht oder sie weniger Betriebsausgaben haben, als gedacht. In diesem Fall kann es sich durchaus lohnen, von der Regelbesteuerung in die Kleinunternehmerregelung zu wechseln – sofern die Einkommensgrenzen entsprechend eingehalten werden.

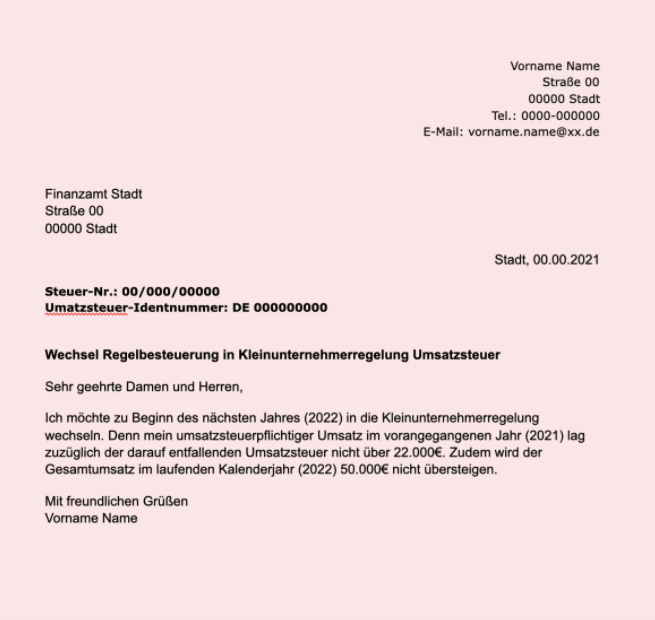

Für den Wechsel zurück in die Kleinunternehmerregelung genügt eine formlose Mitteilung an dein Finanzamt. Daraufhin bist du ab dem darauffolgenden Kalenderjahr von dem Ausweisen der Umsatzsteuer befreit.

Die nachfolgende Vorlage kannst du als Musterschreiben nutzen, um dein Finanzamt über den Wechsel zu informieren.

Antrag auf Kleinunternehmerregelung:

Von Kleinunternehmer zur Regelbesteuerung: Wechsel leicht gemacht

Umstände ändern sich und gerade bei Selbstständigen können die Einkünfte von Jahr zu Jahr stark variieren. Das versteht auch das Finanzamt und ein Wechsel von Kleinunternehmer auf Regelbesteuerung – und umgekehrt – ist gar nicht so aufwendig.

Noch einfacher machst du dir den Wechsel, wenn du eine Buchhaltungssoftware wie Accountable nutzt. Unsere kostenlose App hilft dir dabei, deine Einnahmen und Ausgaben im Blick zu behalten. So kannst du jederzeit schnell und einfach überprüfen, ob sich ein Wechsel zur Regelbesteuerung – oder zurück zur Kleinunternehmerregelung – lohnt.

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.