Säumniszuschlag vermeiden: So gehst du vor

Lesezeit 4 Minuten

Wenn du deine Steuern nicht fristgerecht zahlst, ist das Finanzamt äußerst wachsam und lauert mit dem Säumniszuschlag auf dich.

In diesem Blogartikel erfährst du alles Wissenswerte rund um den Säumniszuschlag: Was ist das eigentlich genau? Wie hoch kann er ausfallen? Und vor allem: Wie kannst du ihn vermeiden?

Was ist der Säumniszuschlag?

Der Säumniszuschlag wird in § 240 der Abgabenordnung (AO) geregelt und wird erhoben, wenn Steuerzahlungen, Verwaltungskosten oder Beiträge nicht bis zum Fälligkeitstag erfolgt. Er entsteht allein durch Zeitablauf, d. h. du wirst in der Regel keine gesonderte Aufforderung erhalten.

Mit dem Säumniszuschlag deckt die Finanzverwaltung die entstandenen Kosten für Erinnerungen und Mahnungen und hält dich gleichzeitig dazu an, deine Zahlungsverpflichtungen pünktlich zu erfüllen.

Diese Arten an Säumniszuschläge gibt es

Im deutschen Steuerrecht gibt es verschiedene Arten von Säumniszuschlägen, die jeweils bei unterschiedlichen Versäumnissen fällig werden. Welche sind das und wie berechnet man sie?

1. Säumniszuschlag auf Steuern

Diese Art des Säumniszuschlags kommt ins Spiel, wenn du eine Steuer nicht bis zum Fälligkeitstag bezahlst. Die Höhe des Zuschlags beträgt 1 Prozent pro angefangenen Monat der Säumnis. Dabei wird die rückständige Steuer auf den nächsten Betrag abgerundet, der durch 50 Euro geteilt werden kann. Das bedeutet, dass kein Säumniszuschlag auf einen verspäteten Steuerbetrag unter 50 Euro erhoben wird.

Die Berechnung des Säumniszuschlags: Deine Steuerschuld von 230 Euro wird am 31. März fällig, aber du zahlst erst am 15. Mai. Der Säumniszuschlag beträgt dann 1 Prozent von 230 Euro (abgerundet auf 200 Euro) für einen Monat = 2 Euro.

2. Säumniszuschlag auf Verwaltungskosten

Diesen Säumniszuschlag musst du zahlen, wenn du Gebühren oder Auslagen für Amtshandlungen nicht fristgerecht bezahlst. Das betrifft in der Regel private Haushalte, beispielsweise im Zusammenhang mit dem Rundfunkbeitrag (GEZ).

Die Berechnung des Säumniszuschlags: Die Höhe des Säumniszuschlags entspricht in der Regel dem Säumniszuschlag auf Steuern, d. h. 1 Prozent pro angefangenen Monat der Säumnis.

3. Säumniszuschlag auf Beiträge

Ähnlich wie der Säumniszuschlag auf Verwaltungskosten wird auch der Säumniszuschlag auf Beiträge erhoben, wenn du Beiträge, z. B. Krankenversicherungsbeiträge, nicht pünktlich bezahlst.

Die Berechnung des Säumniszuschlags: Auch hier liegt die Höhe des Säumniszuschlags meist bei 1 Prozent pro angefangenen Monat der Säumnis.

➡️ 8 Tipps, damit du als Freiberufler:in beim Thema Steuern besser durchsiehst

Die Schonfrist beim Säumniszuschlag

Beim Säumniszuschlag für die Steuer räumt dir das Finanzamt eine dreitägige Schonfrist ein, bevor der Zuschlag fällig wird (§ 240 Abs. 3 AO). Das bedeutet, dass du deine Steuerzahlung bis zu drei Tage nach dem Fälligkeitstag begleichen kannst, ohne zusätzliche Kosten befürchten zu müssen. Fällt der letzte Tag der Schonfrist auf ein Wochenende oder einen Feiertag, verschiebt sich die Frist auf den folgenden Werktag.

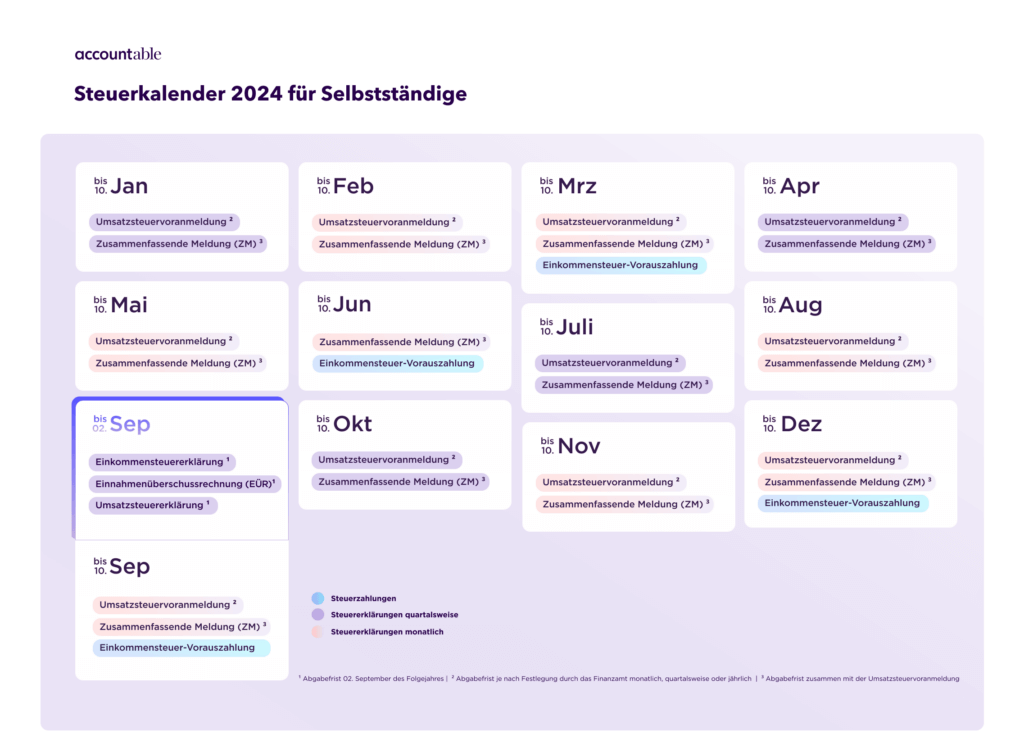

➡️ Freiberufler aufgepasst: Diese Steuerfristen solltest du kennen

So vermeidest du den Säumniszuschlag

Hier sind vier Möglichkeiten, um den Säumniszuschlag zu vermeiden:

- Pünktlich zahlen: Am besten vermeidest du den Säumniszuschlag natürlich, indem du deine Steuern fristgerecht bezahlst. Das Finanzamt gewährt dir dafür die oben erklärte Schonfrist von drei Tagen. Geht deine Zahlung also innerhalb dieser Frist auf dem Konto des Finanzamts ein, wird kein Säumniszuschlag erhoben.

- Lastschriftverfahren nutzen: Nimmst du am Lastschriftverfahren teil, zieht das Finanzamt den Säumniszuschlag automatisch von deinem Konto ein, sobald deine Steuerschuld fällig ist. So musst du dich nicht darum kümmern.

- Aufrechnung: Hast du eine Forderung gegen das Finanzamt, die höher ist als dein Säumniszuschlag, kannst du diese gegen den Zuschlag aufrechnen. Das bedeutet, dass deine Steuerschuld um den Betrag des Säumniszuschlags reduziert wird.

- Verjährung: Die Frist für die Verjährung des Säumniszuschlags beträgt fünf Jahre. Das bedeutet, dass das Finanzamt den Zuschlag nach Ablauf dieser Frist nicht mehr von dir fordern kann.

💡Tipp: Die Steuerapp von Accountable erinnert dich immer rechtzeitig an deine Fristen! So vergisst du nie eine Steuer-Deadline. Erfahre mehr über Accountable.

Säumniszuschlag erlassen: In manchen Fällen möglich

Unter Umständen kann das Finanzamt den Säumniszuschlag auf Antrag erlassen. Dafür muss entweder Erlassbedürftigkeit oder Erlasswürdigkeit vorliegen. Das ist zum Beispiel möglich, wenn du den Säumniszuschlag nicht zahlen kannst aus schwerwiegenden Gründen wie Krankheit oder Zahlungsunfähigkeit.

Voraussetzungen für den Erlass:

- Antrag stellen: Du musst einen formlosen Antrag auf Erlass des Säumniszuschlags beim Finanzamt stellen.

- Unbilligkeit begründen: Im Antrag musst du die Unbilligkeit des Säumniszuschlags darlegen und glaubhaft belegen.

- Belege beifügen: Füge deinem Antrag alle relevanten Belege bei, die deine Angaben stützen.

Mögliche Gründe, den Säumniszuschlag zu erlassen, sind:

- Existenzgefährdung: Der Säumniszuschlag gefährdet deine Existenzgrundlage.

- Zahlungsunfähigkeit/Überschuldung: Du bist zahlungsunfähig oder überschuldet und kannst die Zahlung des Säumniszuschlags nicht leisten.

- Offensichtliches Versehen: Du hast den Zahlungstermin unverschuldet versäumt, z. B. aufgrund eines nachweisbaren Fehlers.

- Plötzliche Erkrankung: Du warst aufgrund einer plötzlichen schweren Krankheit nicht in der Lage, deine Steuererklärung fristgerecht abzugeben oder die Steuerschuld zu begleichen.

Ob dein Antrag auf Erlass des Säumniszuschlags bewilligt wird, entscheidet das der oder die zuständige Sachbearbeitende im Einzelfall. Die Erfolgsaussichten hängen von den individuellen Umständen deines Falls ab.

Was ist der Unterschied von Verspätungszuschlag und Säumniszuschlag?

Sowohl der Verspätungszuschlag als auch der Säumniszuschlag sind Gebühren des Finanzamts.

- Verspätungszuschlag: Der Verspätungszuschlag wird erhoben, wenn die Steuererklärung nicht pünktlich beim Finanzamt eingeht. Die Höhe beträgt 0,25 Prozent pro angefangenen Monat der Verspätung.

- Säumniszuschlag: Der Säumniszuschlag wird fällig, wenn die Steuerschuld nicht bis zum Fälligkeitstermin bezahlt wird. Die Höhe des Säumniszuschlags beträgt 1 Prozent pro angefangenen Monat des abgerundeten rückständigen Steuerbetrags.

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.