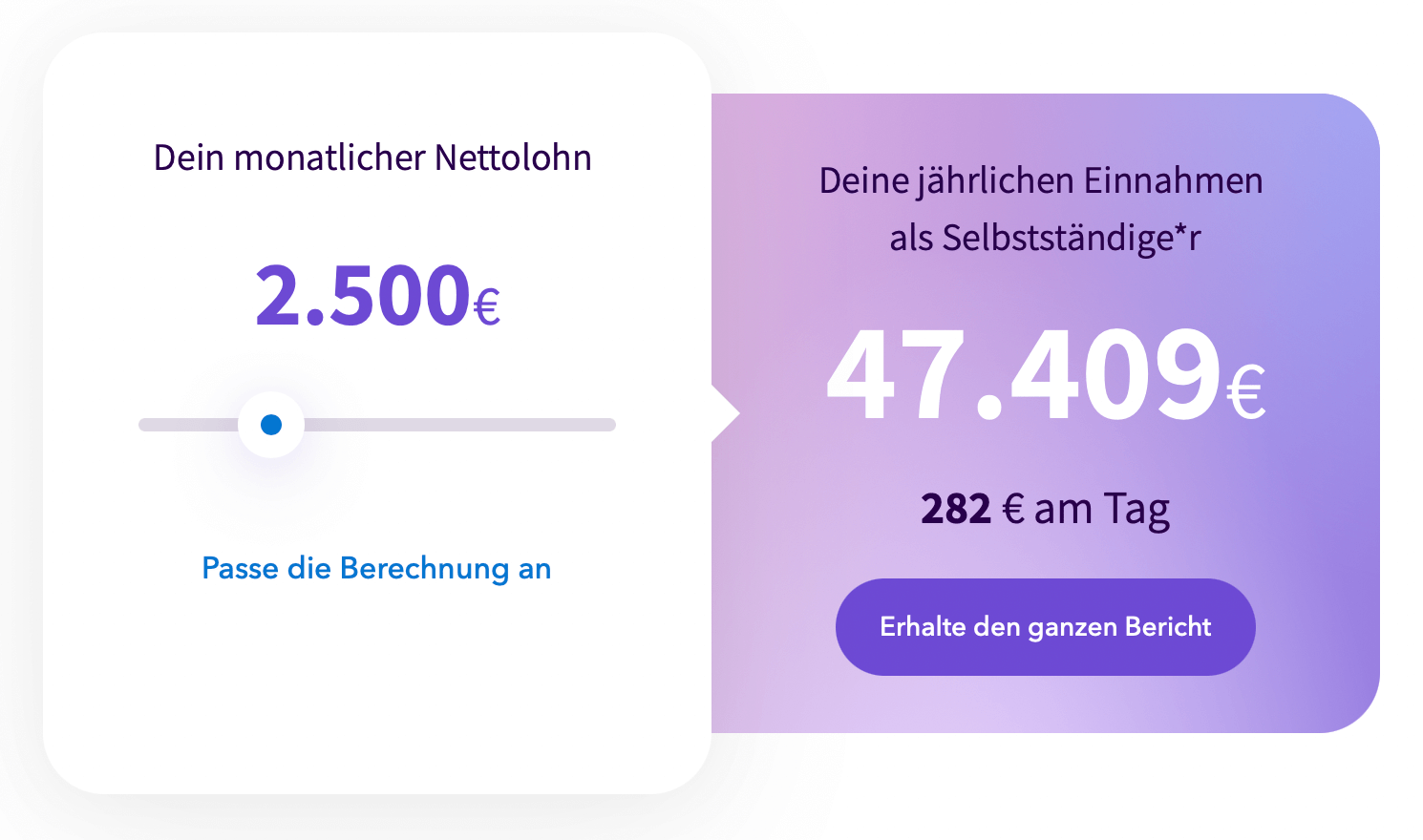

Möchtest du noch mehr kostenlose Infos und Tipps über Steuern für Selbstständige? Dann klicke hier und besuche den Accountable Youtube Kanal! Dort findest du den gesamten Steuer-Kurs mit unseren Experten Tino und Mira. Oder nutze unsere kostenlosen Tools wie den Steuerrechner.

Möchtest du noch mehr kostenlose Infos und Tipps über Steuern für Selbstständige? Dann klicke hier und besuche den Accountable Youtube Kanal! Dort findest du den gesamten Steuer-Kurs mit unseren Experten Tino und Mira. Oder nutze unsere kostenlosen Tools wie den Steuerrechner.

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Tino Keller

Tino Keller ist der Mitbegründer von Accountable und möchte damit Steuern und Finanzen für Selbstständige revolutionieren.

Wer ist Tino ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenAch ja, die Steuer. Hass-Thema eines jeden Selbstständigen und doch muss man sich mindestens einmal...

Mehr erfahrenDer Start in die Selbstständigkeit bringt finanzielle Risiken, hohe Arbeitsbelastung und das komple...

Mehr erfahren