Du hast in eine Kryptowährung wie Bitcoin, Ethereum oder Dash investiert und weißt nicht, wie du sie versteuern sollst? Du fragst dich, ob du jeden Kauf versteuern musst und was genau in der Steuererklärung anzugeben ist? Alles was du zu Steuern und Kryptowährungen wissen musst, erfährst du hier.

Kryptowährungen gelten in Deutschland zwar weder als offizielle Währungen noch als Kapitalanlage wie z. B. Immobilien oder Sparbücher, doch sie ergeben einen wirtschaftlichen Vorteil und fallen steuerlich unter „sonstige Wirtschaftsgüter“. Daher kann es sein, dass diese Gewinne zu versteuern sind.

Alle wichtigen Infos zu Steuern und Krypto vom Bundesfinanzministerium (BMF) erfährst du hier.

Damit du weißt, wie viel Steuern anfallen, ist es wichtig, dir den Anschaffungspreis und den Anschaffungszeitpunkt zu merken. Also notiere dir, wann du eine bestimmte Kryptowährung gekauft hast und wieviel du bezahlt hast. Besonders, wenn du öfter kaufst oder verschiedene Coins besitzt, lohnt es sich, dafür eine Tabelle mit Käufen und Verkäufen anzulegen.

Beim Verkauf wird davon ausgegangen, dass du die Anteile, die du als erstes gekauft hast, auch als erstes wieder verkaufst. Diese Methode nennt man FiFo – ‘First in First out’.

Gerade weil Krypto steuerlich noch immer eine relativ neue Sache für die Finanzämter darstellt, ist es möglich, dass dein Finanzamt hier genauer hinschaut und diese Informationen von dir verlangt. Also denke daran, den Kauf und Verkauf gut zu dokumentieren. In einigen Fällen werden zusätzliche Nachweise wie Wallet-Adressen oder Blockchain-Daten verlangt. Spezialisierte Tools wie CoinTracking, Blockpit oder Koinly sind weit verbreitet, um steuerliche Nachweise effizient zu dokumentieren und Berichte für das BMF zu erstellen.

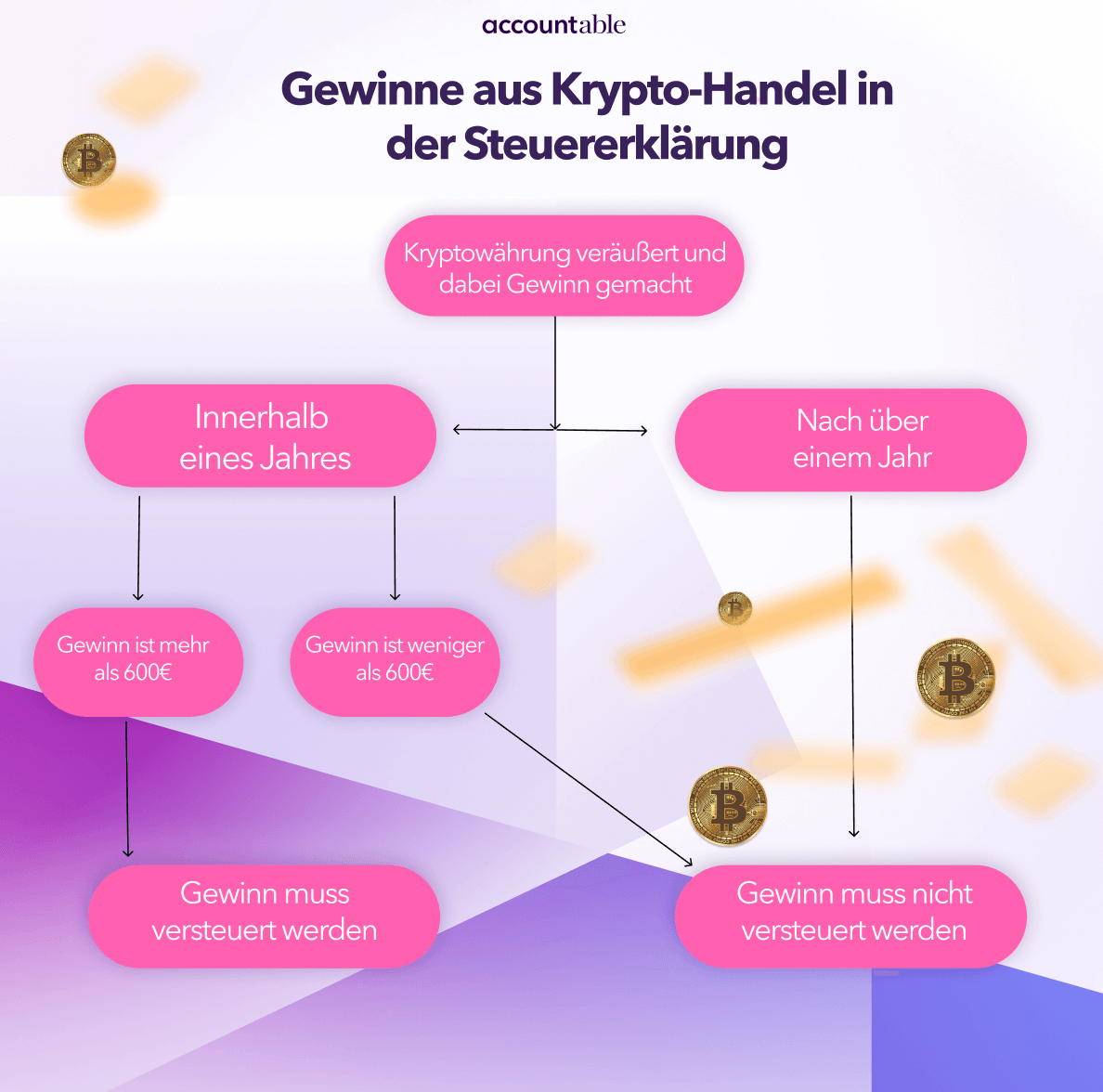

Du handelst als Privatperson mit Kryptowährungen? Wenn du innerhalb eines Jahres digitale Währungen wie Bitcoin, Ethereum oder Theter kaufst und diese im selben Jahr wieder verkaufst, kann es sein, dass darauf Steuern anfallen. Denn machst du mit dem Verkauf Gewinn, musst du diesen versteuern.

Mit Gewinn ist dabei die Differenz zwischen Kaufpreis und Verkaufspreis gemeint. Er berechnet sich also, indem du vom Verkaufspreis deinen Kaufpreis und evtl. Transaktionsgebühren abziehst.

Willst du deine Anteile verkaufen, wenn bereits ein Jahr vergangen ist, musst du dafür keine Steuern zahlen. Behältst du also deine Kryptowährung für länger als 12 Monate, fallen keine Steuern auf deinen Gewinn an!

Außerdem gibt es noch die Freigrenze von 600€. Verdienst du mit dem Krypto Verkauf weniger als 600€, bleibt dieser steuerfrei. Übersteigt dein Gewinn aber durch den Verkauf diese Grenze, wird der gesamte Betrag steuerpflichtig. Beträgt dein Gewinn also 601€, musst du den kompletten Gewinn versteuern und nicht nur 1€.

Achte dabei auch darauf, dass diese 600€ für deine gesamten privaten Veräußerungsgeschäfte gilt. Hast du also neben dem Verkauf von Kryptowährungen noch Gewinne aus z.B. dem Verkauf von Gold oder Oldtimern, darf der Gesamtgewinn aus allen Verkäufen die 600€ Freigrenze nicht überschreiten.

Verkaufst du deine Anteile einer Kryptowährung, werden diese mit deinem individuellen Einkommensteuersatz versteuert. Je nach dem wie hoch dein Einkommen ist, hast du einen bestimmten Steuersatz (zwischen 14 und 42%). Diesen musst du auf deine Gewinne anwenden. Es gibt also keinen festgelegten Prozentsatz, der für alle gilt.

Denn Kryptowährungen fallen nicht unter Kapitalvermögen, wie etwa Gewinne aus Aktien, Wertpapieren oder Bausparverträgen. Bei Einkünften aus Kapitalvermögen gilt ein festgesetzter Steuersatz von 25% (plus Solidaritätszuschlag und Kirchensteuer).

Stattdessen werden Gewinne oder Verluste durch Kryptowährungen als private Veräußerungsgeschäfte bewertet. Diese werden als sonstige Einkünfte in der Anlage SO in deiner Einkommensteuererklärung angeben.

Merke dir auch, sobald du Zinsen auf den Betrag erhältst, sind diese immer zu versteuern. Dabei ist egal, ob du deine Kryptowährung schon innerhalb eines Jahres oder auch später verkaufst. Auf deine Zinsgewinne wird immer die Abgeltungssteuer fällig.

Beachte, dass du ab gewissen Grenzen auch Steuern auf das Mining von Kryptowährung zahlen musst.

Eine gute Nachricht, besonders für Selbstständige: Es fällt keine Umsatzsteuer auf den Tausch von Kryptowährungen an.

Mehr zu Kryptowährung und Steuern für Selbstständige erfährst du hier.

Damit du weißt, wie viel Steuern du genau auf deine Gewinne auf deine Kryptowährung zahlst, musst du deinen Steuersatz kennen. Dieser richtet sich dabei prozentual nach deinem Einkommen.

Er liegt irgendwo zwischen 14 % und dem Höchststeuersatz von 42 %. Wichtig zu wissen ist, dass sich die Einkommensteuer auf den Gewinn bezieht. Daher ist es wichtig, alle beruflichen Ausgaben vollständig und richtig in deiner EÜR (Einnahmenüberschussrechnung) und Einkommensteuererklärung anzugeben. So kannst du deinen Gewinn ein wenig schmälern und fällst evtl. in einen geringeren Steuersatz.

Verkaufst du deine Kryptowährung mit Verlust, überlege dir, ob du nicht Gewinne aus anderen privaten Veräußerungsgeschäften hast. Diese kannst du nämlich damit verrechnen.

Private Veräußerungsgeschäfte machst du z.B., wenn du Immobilien verkaufst, die du nicht selbst nutzt. Auch Verkäufe von Gold, oder eben Bitcoins und andere Kryptowährungen gehören dazu.

Dies gilt auch andersherum. Hast du also Verluste aus anderen Verkäufen, kannst du diese mit möglichen Gewinnen aus der Veräußerung von Krypto Anteilen verrechnen.

Gewinne und Verluste durch Kryptowährungen werden in der Einkommensteuererklärung in der Anlage SO für "Sonstige Einkünfte" in den Zeilen 41 bis 46 eingetragen. Dabei steht Zeile 41 z.B. für die "Art des Wirtschaftsguts", das heißt, hier solle dargestellt werden, um was für Einkünfte es sich genau handelt. Zum Beispiel könnte hier dann "Verkauf/Handel mit Kryptowährungen" notiert werden.

Hast du über das Jahr regelmäßig mit Kryptowährungen gehandelt, ist es empfehlenswert, noch eine Tabelle mit detaillierten Nachweisen über die Gewinne oder Verluste anzufertigen. So hast du einen Nachweis, sollte sich dein Finanzamt danach erkundigen.

Wenn du nicht als Privatperson mit Kryptowährungen handelst, sondern dies als professionelles Gewerbe betreibst, gelten andere Regelungen für dich. Denn dann sind die Gewinne nicht nach einem Jahr steuerfrei, sondern immer steuerpflichtig.

Es ist nach aktuellem Stand aber noch nicht eindeutig geklärt, ab wann in Deutschland der Handel mit Kryptowährungen als gewerblich gilt.

Die gute Nachricht ist, auch wenn du sehr oft handelst und eine häufige Umschichtung hast, giltst du nicht direkt als gewerblicher Krypto Trader. Damit müssen sich die meisten erstmal keine Sorgen um die steuerlichen Pflichten von Gewerbetreibenden machen. Dennoch kann das Finanzamt bei bestimmten Indikatoren wie dem Einsatz von Fremdkapital oder einer klaren Gewinnerzielungsabsicht Gewerblichkeit vermutet werden.

Beachte auch die Regelungen zu Staking und Lending, denn hier gilt eine verlängerte Haltefrist. Seit 2022 gilt für Coins, die durch Staking oder Lending Zinsen generieren, eine verlängerte Haltefrist von 10 Jahren. Das betrifft gestakte Coins, die Einkünfte generieren.

Zinsen aus Staking oder Lending sind immer steuerpflichtig und fallen nicht unter die Haltefristregelung. Die Abgeltungssteuer (25 %) wird darauf nicht angewandt – sie werden zum individuellen Einkommensteuersatz versteuert.

Tipp von Accountable💡: Es ist wichtig, deine Gewinne dem Finanzamt nachzuweisen und ggf. beweisen zu können, dass du keine steuerpflichtigen Verkäufe getätigt hast. Also denke daran, Nachweise immer aufzubewahren und deinen Handel gut zu dokumentieren.

Am einfachsten geht das mit einem Steuerprogramm wie Accountable. Damit hast du deine komplette Buchhaltung und deine Steuererklärungen jederzeit im Griff. Hier erfährst du mehr!

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Sophia Merzbach

Sophia ist seit vielen Jahren Teil des Accountable-Teams und verbindet journalistische Genauigkeit mit handfestem Steuerwissen.

Wer ist Sophia ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenAch ja, die Steuer. Hass-Thema eines jeden Selbstständigen und doch muss man sich mindestens einmal...

Mehr erfahrenDer Start in die Selbstständigkeit bringt finanzielle Risiken, hohe Arbeitsbelastung und das komple...

Mehr erfahren