Einkommensteuer für Selbstständige: Wie hoch sind die Steuern?

Lesezeit 6 Minuten

Selbstständige Arbeit bringt viele Vorteile mit sich: Du bist dein eigener Chef oder deine eigene Chefin und kannst dir deine Kund:innen sowie deine Arbeitszeiten und deinen Arbeitsort komplett selbst aussuchen.

Was bei einer Selbstständigkeit aber auch ganz in deinen Händen liegt, ist das Thema Steuern. Spätestens bei der ersten Einkommensteuererklärung fragen sich viele Freiberufler und Selbstständige vor allem: Wie viel Steuern muss ich eigentlich zahlen?

In diesem Artikel geben wir dir deshalb einen Überblick über die unterschiedlichen Abgaben, die du als Selbstständige:r leisten musst. Außerdem bieten wir von Accountable einen kostenlosen Steuerrechner, mit dem du ganz einfach deine Steuern und dein Einkommen berechnen kannst.

➡️ Hier geht’s direkt zum Steuerrechner.

Inhaltsverzeichnis

- Berechnung der Einkommensteuer

- Wie viel Einkommensteuer muss ich zahlen?

- Selbstständig in Deutschland: Welche Steuern muss man zahlen?

- Steuern für Selbstständige: Wie kann ich mein Geld planen?

- FAQ Einkommensteuer für Selbstständige

Berechnung der Einkommensteuer

Die Einkommensteuer ist eine Steuer, die jede steuerpflichtige Person in Deutschland entrichten muss. Das heißt, sobald du Geld verdienst, musst du dieses auch versteuern. Das gilt für Gehalt aus einem Angestelltenverhältnis genauso wie für Einkommen aus selbstständiger Arbeit.

Wie viel Steuern du bei einer bestimmten Höhe von Einnahmen und unter Berücksichtigung anderer Parameter zahlen musst, ist dabei im Einkommensteuergesetz (EStG) festgehalten. Gut zu wissen: Es gibt einen Steuerfreibetrag für geringfügiges Einkommen sowie einen Spitzensteuersatz für Besserverdiener.

Wer z. B. bei einem Unternehmen angestellt ist, dem wird die Einkommensteuer direkt vom Gehalt abgezogen. Die Einkommensteuer für Freiberufler:innen wird hingegen nicht automatisch von deren Einnahmen abgezogen. Vielmehr musst du dich selbst darum kümmern, die Höhe deiner Einkommensteuer zu berechnen, und entsprechend Geld für das Zahlen der Steuer mit deiner Steuererklärung beiseitelegen.➡️ So einfach kannst du deine Einkommensteuererklärung mit Accountable einreichen

Wie viel Einkommensteuer muss ich zahlen?

Wie hoch die Einkommensteuer ausfällt, wenn du selbstständig arbeitest, kannst du mit dem aktuellen Steuersatz selbst berechnen. Dafür musst du nur die folgenden Angaben berücksichtigen:

- Die Höhe deines zu versteuernden Einkommens

- Die Anzahl deiner Kinder (falls vorhanden)

- Informationen zu deinen betrieblichen Ausgaben

- Angaben zu deinem Arbeitsleben (Wochenarbeitszeit, Urlaubstage etc.)

Wenn du diese Informationen hast, kannst du über unseren kostenlosen Steuerrechner ganz einfach die Höhe deiner Einkommensteuer berechnen.

Der Steuersatz für Selbstständige

In Deutschland setzt sich der Steuersatz für Selbstständige und Freiberufler genauso zusammen, wie für Angestellte. Die genaue Formel findest du im Einkommensteuergesetz, genauer gesagt im §32.

Dort sind die verschiedenen Einkommensstufen festgehalten. Aktuell gibt es nämlich 5 Kategorien, nach denen sich der Steuersatz abhängig von der Höhe deines Einkommens berechnet. Das heißt: Je mehr du verdienst, desto höher wird auch der anteilige Prozentsatz an Einkommensteuer, die du zahlen musst.

Es gibt einen sogenannten Steuerfreibetrag, der nicht versteuert werden muss, danach beginnt die Versteuerung mit dem niedrigsten Steuersatz der aktuell bei 14 % liegt. Der Spitzensteuersatz beträgt 42 %, er wird bei einem Einkommen von 66.761 € fällig. Verdienst du sogar noch mehr, gilt der Höchstsatz für zu versteuerndes Einkommen von 45 %, aktuell ab 277.826 €. Auch wenn dein Einkommen noch weiter über dieser Grenze liegt, wirst du also immer diesen Steuersatz zahlen müssen.

Der Steuerfreibetrag für Selbstständige

Der Freibetrag für selbstständige Arbeit ist genauso hoch wie für angestellte Tätigkeiten. 2024 liegt die Grenze bei 11.604€. Diesen Betrag musst du also nicht versteuern. Alles was du darüber hinaus verdienst, wird aber regulär versteuert.

➡️ Hier findest du mehr Infos zum Grundfreibetrag für die Einkommensteuer.

Nebenberuflich selbstständig: Steuern berechnen

Wenn du fest angestellt bist, aber Nebeneinkünfte aus einer selbstständigen Tätigkeit beziehst, dann musst du diesen Verdienst mit deinem Gehalt aus dem Angestelltenverhältnis in deiner Einkommensteuererklärung angeben und versteuern. Bei einer freiberuflichen Nebentätigkeit bei Festanstellung gilt also, dass du die Summen beider Einkommen zusammenrechnen und versteuern musst.

Beispiel für Steuern bei einer freiberuflichen Nebentätigkeit:

Du verdienst 35.000€ in deiner Festanstellung und hast zusätzlich 15.000€ im Jahr Extraverdienst durch eine nebenberuflich selbstständige Tätigkeit.

Das heißt, dass du die Summe der beiden Einkünfte, also in diesem Beispiel 50.000€ versteuern musst.

Wichtig: Für deine selbstständige Tätigkeit musst du aber nur den reinen Gewinn angeben. Du kannst also alle notwendigen betrieblichen Ausgaben abziehen und so deine Steuerlast mindern.

Die Einkünfte aus deiner Nebentätigkeit gibst du dann in deiner Steuererklärung in der Anlage S für Freiberufler oder der Anlage G für Gewerbetreibende an.Selbstständig in Deutschland: Welche Steuern muss man zahlen?

Wenn du die Frage „Wie viel verdient man als Selbstständige:r?“ beantworten willst, musst du eigentlich fragen: „Was bleibt übrig von dem Geld, dass man für sich selbst verdient?“. Denn neben der Einkommensteuer gibt es noch andere Abgaben, die gezahlt werden müssen.

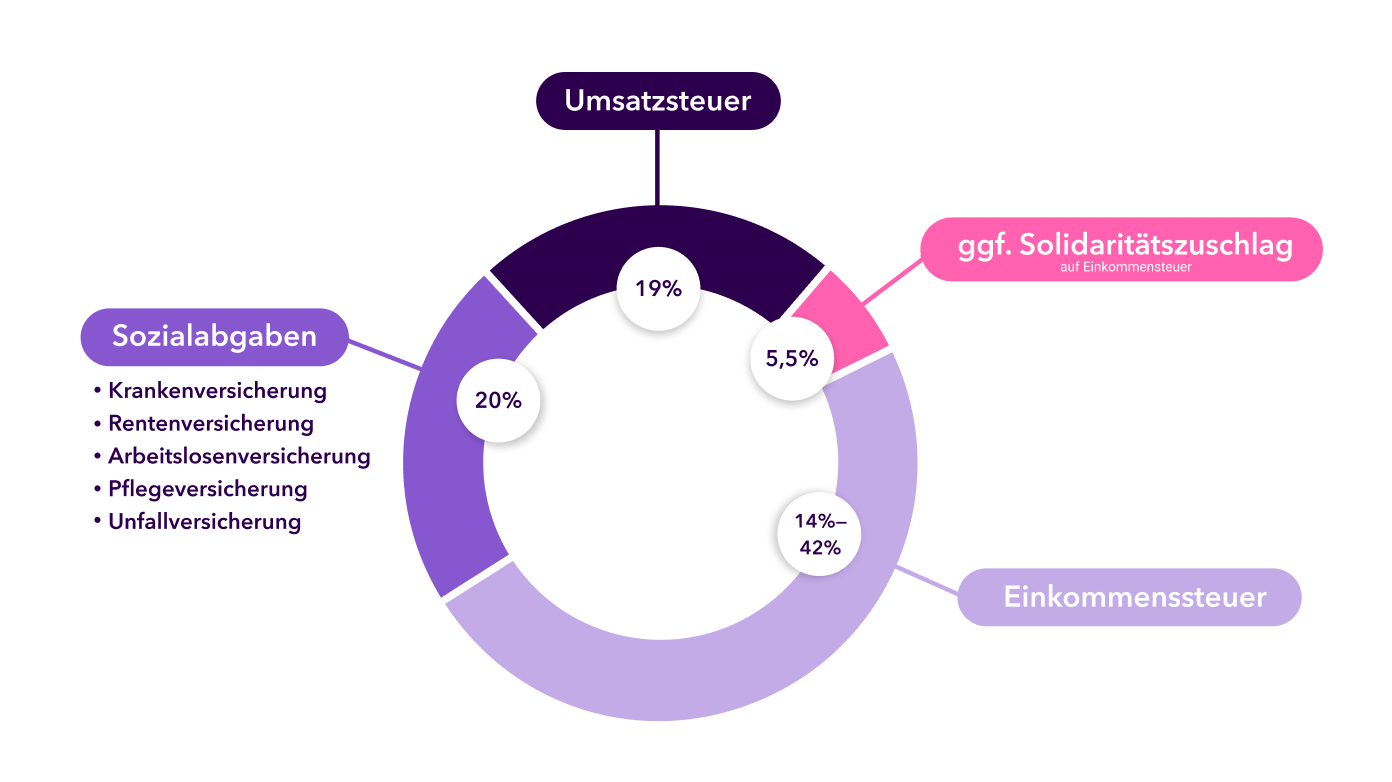

1. Einkommensteuer

Wie eingangs bereits beschrieben, muss jeder in Deutschland arbeitende Mensch Einkommensteuer zahlen – egal ob selbstständig oder fest angestellt.

Die Einkommensteuer berechnet sich aus der Summe deiner über ein Jahr eingenommenen Verdienste. Dabei ist das Finanzjahr mit dem Kalenderjahr, also Januar bis Dezember, identisch.

Von deiner Einkommensteuerlast kannst du als Selbstständige:r allerdings noch Betriebsausgaben absetzen, und so die Höhe deiner Steuerlast verringern.

➡️ Das können Selbstständige alles von der Steuer absetzen

2. Umsatzsteuer

Die zweite Steuer, die für Selbstständige relevant ist, ist die Umsatzsteuer. Sie besteuert die Umsätze für jedes verkaufte Produkt oder für jede erbrachte Dienstleistung von Unternehmen und Selbstständigen. Je nach Produkt oder Dienstleistung gilt hierbei ein Steuersatz von 7% bzw. 19%. Wann welche Umsatzsteuersätze gelten, erfährst du in diesem Artikel.

Die Umsatzsteuer musst du auf deinen Rechnungen ausweisen, von deinen Kunden einsammeln und diese dann regelmäßig in sogenannten Umsatzsteuervoranmeldungen an das Finanzamt abgeben.

➡️So einfach ist die Umsatzsteuervoranmeldung mit Accountable

Es gibt allerdings eine Ausnahme: Kleinunternehmer sind von der Umsatzsteuerpflicht befreit. Wie du von der Kleinunternehmerregelung Gebrauch machen kannst, welchen Umsatzsteuer-Freibetrag es dabei gibt und was passiert, wenn du diesen Freibetrag überschreitest, verraten wir dir in unserem umfassenden Guide zum Thema Kleinunternehmer.

3. Sozialabgaben

Zusätzlich zur Einkommensteuer und zur Umsatzsteuer gibt es noch sogenannte Sozialabgaben, die Arbeitnehmer leisten müssen. Sie setzen sich folgendermaßen zusammen:

- Krankenversicherung

- Rentenversicherung

- Arbeitslosenversicherung

- Pflegeversicherung

- Unfallversicherung

Bei Festangestellten werden diese Beträge direkt vom Lohn abgezogen.

Selbstständige hingegen müssen diese Sozialabgaben nicht verpflichtend leisten. Wenn du für dich selber arbeitest, musst du dich also auch selbstständig um deine soziale Absicherung kümmern.

➡️Diese Versicherungen sollten Freelancer haben

4. Solidaritätszuschlag

Schließlich musst du von deinem Einkommen ebenfalls den sogenannten Solidaritätszuschlag, kurz auch oft Soli genannt, abziehen. Der Soli wurde kurz nach dem Mauerfall eingeführt, um unter anderem die Kosten der deutschen Wiedervereinigung zu finanzieren. Die Höhe des Solidaritätszuschlags berechnet sich prozentual mit 5,5% von deiner Einkommensteuer.

Seit dem 1. Januar 2021 wurde allerdings der Freibetrag für den Soli maßgeblich angehoben. Somit entfällt der Solidaritätszuschlag seit diesem Jahr für etwa 90% der Steuerpflichtigen. Von der neuen Regelung ausgenommen sind nur die Spitzenverdiener: Wer ein sehr hohes Einkommen bezieht, muss weiterhin den vollen Satz zahlen.

Freigrenzen, bis zu denen kein Solidaritätszuschlag anfällt:

Steuerklasse Bis 31.12.2020 Seit 1.1.2024

Alleinstehend (Steuerklasse I, II, IV, V, VI) 972 Euro 18.130 Euro

Verheiratet (Steuerklasse III) 1.944 Euro 36.260 Euro➡️Mehr Infos über den Soli und die neue Regelung findest du hier.

Zusammenfassung: Das bleibt für Selbstständige übrig vom Einkommen

Die folgende Beispielrechnung erklärt noch einmal anschaulich, welche Abgaben du als Selbstständige:r leisten musst.

Sagen wir, du verdienst 35.000 € im Jahr . Ein Betrag für den du Einkommensteuer zahlen musst. Falls du Betriebsausgaben hattest, kannst du diese von deinem zu versteuernden Einkommen abziehen. Die Rechnung kann also so aussehen:

Einkommen: 35.000 €

Betriebsausgaben: 1.000 €

Zu versteuerndes Einkommen: 34.000 €

Nach der aktuellen Steuerformel (2021) liegt deine durchschnittliche Steuerbelastung dafür bei 19 %, was 6.338 € Einkommensteuer entspricht. Dieser Betrag fällt in die Freigrenze für den Solidaritätszuschlag, weswegen du keinen Soli zahlen musst.

Dir bleiben also von 35.000 € Brutto noch 28.662 € Netto übrig.

Davon musst du jetzt noch Kosten für deine Sozialabgaben abziehen, also mindestens deine Krankenversicherung und bestenfalls auch deine Rentenversicherung und andere Absicherungen wie eine Unfall- oder Arbeitslosenversicherung.Steuern für Selbstständige: Wie kann ich mein Geld planen?

Es kann gerade am Anfang durchaus schwierig sein, die Höhe deiner Einkommensteuer akkurat zu berechnen. Denn dafür musst du nicht nur deinen individuellen Steuersatz kennen, sondern auch deinen Umsatz vor Steuern für das ganze Jahr prognostizieren. Nutze deshalb Tools, die dir bei der Berechnung deiner Einkommensteuer als Selbstständige:r sowie der Buchhaltung helfen.

Buchhaltung für Selbstständige

Um Steuern zu sparen als Selbstständige:r musst du zuerst einmal einen Überblick über deine Einnahmen und deine betrieblichen Ausgaben haben. Accountable hilft dir dabei, dein Geld einfach im Blick zu behalten. Du kannst dir die App unkompliziert kostenlos herunterladen und sofort damit anfangen, deine Rechnungen digital zu speichern.

Dafür gibt es nämlich unsere Fotoerkennung, mit der du einfach ein Bild von deinen Rechnungen machen und diese dann in der App speichern kannst. Accountable berechnet daraus automatisch deine Umsatz- sowie deine Einkommensteuer und hilft dir außerdem dabei, schnell und unkompliziert deine Umsatzsteuervoranmeldung an das Finanzamt zu übermitteln.

➡️Hier kannst du Accountable kostenlos herunterladen

Kostenloser Einkommensteuer-Rechner für Selbstständige

Zusätzlich zu unserer kostenfreien App bieten wir außerdem einen hilfreichen Brutto Netto Rechner für Selbstständige an. Mit dem Steuerrechner kannst du ganz einfach dein selbstständiges Gehalt berechnen und darüber hinaus auch deine Steuerlast ermitteln.

➡️Jetzt deine Steuern berechnen: Hier geht’s zum kostenlosen Steuerrechner für Selbstständige.

FAQ Einkommensteuer für Selbstständige

Wie viel Prozent Einkommensteuer muss ich zahlen?

Der persönliche Einkommensteuersatz variiert je nach Höhe deines Einkommens. In Deutschland gibt es progressive Steuersätze, das bedeutet, dass höhere Einkommen mit höheren Steuersätzen besteuert werden. Für das Steuerjahr 2025 gelten die folgenden Steuersätze:

- Bis zu einem zu versteuernden Einkommen von 12.084 Euro: 0 Prozent

- Einkommen zwischen 12.084 Euro und 68.430 Euro: 14 bis 42 Prozent

- Einkommen über 68.430 Euro: 42 Prozent

- Einkommen über 277.826 Euro: 45 Prozent

Wie viel Steuern muss ich zahlen, bei 100.000 Euro Gewinn?

Angenommen, du hast nach allen Abzügen und steuerlichen Freibeträge ein zu versteuerndes Einkommen von genau 100.000 Euro. In diesem Fall würde die Einkommensteuer etwa 42 Prozent von 100.000 Euro betragen:

0,42 * 100.000 Euro = 42.000 Euro

Das bedeutet, dass du bei einem Gewinn von 100.000 Euro ungefähr 42.000 Euro Einkommensteuer zahlen würdest. Beachte jedoch, dass dies eine grobe Schätzung ist, und deine tatsächliche Steuersituation komplexer sein kann.

Wann muss ich als selbstständiger Einkommensteuer zahlen?

Wenn dein jährliches Einkommen mehr als 12.084 Euro beträgt, musst du Einkommensteuer darauf zahlen. In der Regel musst du als Selbstständiger vierteljährliche Vorauszahlungen leisten und am Ende des Jahres eine Einkommensteuererklärung für das abgelaufene Steuerjahr abgeben. Die Frist für die Abgabe der Einkommensteuererklärung liegt normalerweise am 31. Juli des Folgejahres.

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.