Wenn du selbstständig arbeitest, musst du für das Finanzamt klar dokumentieren, wie viel Geld du mit deiner selbstständigen Tätigkeit verdienst. Dafür musst du zusammen mit deiner jährlichen Steuererklärung auch die sogenannte Einnahmenüberschussrechnung, oder kurz EÜR, abgeben. In diesem Formular listest du genau auf, welche Einnahmen du hattest und welche betrieblichen Ausgaben du davon abziehen kannst.

Auf dieser Seite erklären wir dir, was genau die Einnahmenüberschussrechnung ist, für wen diese Form der Gewinnermittlung überhaupt infrage kommt und wie du deine EÜR ganz einfach mit Accountable erstellen und an das Finanzamt übermitteln kannst.

Inhaltsverzeichnis

Die Einnahmenüberschussrechnung, kurz auch als EÜR bezeichnet, ist eine einfache Methode, um deinen Gewinn zu ermitteln. Dabei ziehst du deine betrieblichen Ausgaben von deinen Einnahmen ab und erhältst so deinen Gewinn:

Einnahmen – Ausgaben = Gewinn

Beispiel: Deine Einnahmen im letzten Jahr betrugen 10.300 €. Du hattest Betriebsausgaben in Höhe von 1.210 €.

10.300,00 € (Einnahmen) - 1.210,00 € (Ausgaben) = 9.090,00 € (Überschuss)

Dein Überschuss liegt somit bei 9.090 €

Als Freiberufler:in, Kleinunternehmer:in sowie Gewerbetreibende:r musst du Steuern zahlen und daher dem Finanzamt gemeinsam mit deiner jährlichen Steuererklärung auch eine aktuelle Einnahmenüberschussrechnung übermitteln. Das kannst du elektronisch über deinen Elster-Account machen.

💡Gut zu wissen: Rechtliche Grundlage für die Einnahmenüberschussrechnung ist das Einkommensteuergesetz (EstG). Hier wird im Paragraphen §4 folgendes zur Gewinnermittlung festgehalten:

„Steuerpflichtige, die nicht auf Grund gesetzlicher Vorschriften verpflichtet sind, Bücher zu führen und regelmäßig Abschlüsse zu machen […] können als Gewinn den Überschuss der Betriebseinnahmen über die Betriebsausgaben ansetzen.“

➡️ Hier kannst du das Gesetz selbst nachlesen

In dem Auszug aus dem Gesetzestext findest du bereits den Hinweis darauf, dass es eine Ausnahme gibt: Manche Selbstständige sind nämlich dazu verpflichtet, Bücher zu führen und regelmäßige Jahresabschlüsse einzureichen. Das wird als Bilanzierung bezeichnet, und für die erfolgreiche Bilanzierung muss die Gewinn-und-Verlust-Rechnung (GuV) angewendet werden.

Somit ist die Gewinn-und-Verlust-Rechnung neben der Einnahmenüberschussrechnung die zweite Möglichkeit zur Gewinnermittlung. Allerdings ist die GuV wesentlich komplexer und aufwendiger als die EÜR.

Hierbei werden nämlich nicht nur Einnahmen und Ausgaben gegenübergestellt, sondern zusätzlich auch weiteres Vermögen berücksichtigt. Dazu gehört sowohl aktives (z.B. Anlagevermögen) als auch passives (z.B. Eigen- oder Fremdkapital) Vermögen. Allein diese detaillierte Auflistung des gesamten Vermögens macht die Gewinn-und-Verlust-Rechnung um einiges komplizierter.

Mit der Einnahmenüberschussrechnung oder der Gewinn-und-Verlust-Rechnung muss jede:r Selbstständige seine Aktivitäten nachvollziehbar aufzeichnen. Dies ist in Deutschland im Handelsgesetzbuch klar geregelt. Wer welches Vorgehen anwenden darf, hängt davon ab, welche Unternehmensform du hast und wie hoch deine erzielten Gewinne sind.

Die einfachere Einnahmenüberschussrechnung dürfen Freiberufler:innen und Kleinunternehmer:innen anwenden, während Handelsgesellschaften zur doppelten Buchführung verpflichtet sind.

➡️ Auch interessant: Wann sollte ich eine GmbH gründen?

Etwas komplexer sieht es allerdings bei Selbstständigen mit einem Gewerbe aus: Gewerbetreibende, die nicht im Handelsregister eingetragen sind, nicht mehr als 800.000 Euro im Jahr Umsatz machen oder deren Jahresgewinn die 80.000 Euro Grenze nicht überschreitet, können ebenfalls die Einnahmenüberschussrechnung anwenden.

Sobald du als Gewerbetreibende:r jedoch eine dieser Grenzen überschreitest, erhältst du eine Benachrichtigung von deinem Finanzamt und wirst mit dem folgenden Geschäftsjahr buchführungspflichtig.

Gerade Gewerbetreibende sollten daher unbedingt auf das Einhalten der genannten Umsatzgrenzen achten, denn bereits das Überschreiten nur einer der beiden Grenzen führt dazu, dass sie fortan zu einer doppelten Buchführung und Bilanzierung verpflichtet sind.

Anwenden dürfen die EÜR also:

💡 Tipp von Accountable: Mit unserer App kannst du ganz einfach deine Einnahmen und deine Ausgaben dokumentieren und weißt so stets, wie viel Geld du verdient hast und was du an Steuern zahlen musst.

Auch Kleinunternehmer:innen sind dazu verpflichtet, dem Finanzamt eine Auflistung ihrer Einnahmen und Ausgaben aus ihrer selbstständigen Tätigkeit in Form der EÜR oder GuV zu übermitteln.

Dafür hast du die Wahl, ob du die EÜR anwenden möchtest oder freiwillig die Gewinn-und-Verlust-Rechnung machen willst. Wir empfehlen dir, auf jeden Fall bei der EÜR zu bleiben, da diese wesentlich einfacher und schneller zu erstellen ist.

Die einzige Besonderheit bei der Einnahmenüberschussrechnung für Kleinunternehmer:innen ist allerdings, wo du in dem Formular deine Angaben eintragen musst. Denn in der Anlage EÜR im Steuerportal Elster wird zwischen Kleinunternehmer:innen und umsatzsteuerpflichtigen Selbstständigen unterschieden. Wo Kleinunternehmer:innen ihre Angaben machen müssen, erfährst du weiter unten.

Davon abgesehen gelten bei der Einnahmenüberschussrechnung aber für Kleinunternehmer:innen genau die gleichen Voraussetzungen und Regeln wie für umsatzsteuerpflichtige Unternehmer:innen.

➡️ Hier erfährst du alles rund um die Kleinunternehmerregelung

Um die EÜR an das Finanzamt zu übermitteln, kannst du zunächst entscheiden, ob du sie direkt per ELSTER oder mit einem Steuerprogramm ans Finanzamt einreichen möchtest. Denn du kannst die Einnahmenüberschussrechnung nur digital zusammen mit deinen Steuern an das Finanzamt übermitteln. Ein ELSTER Account ist kostenlos, wohingegen ein Tool wie Accountable viel weniger Aufwand und keine komplizierte Steuersprache bedeutet.

➡️ Hier erfährst du alles Wichtige zu ELSTER.

Um die EÜR zu erstellen, musst du außerdem Angaben zu deiner Person und deiner selbstständigen Tätigkeit machen, z.B. die Art deiner Arbeit sowie die Rechtsform deines Unternehmens.

Nachdem du diese Informationen rausgesucht hast, musst du nun noch deine betrieblichen Einnahmen und Ausgaben aus dem vergangenen Jahr zusammenstellen, um die Einnahmenüberschussrechnung auszufüllen. Dafür brauchst du aber nicht nur die Summen der jeweiligen Ausgaben oder Einnahmen, sondern auch das Datum des Zahlungseingangs bzw. der Überweisung von deinem Konto. Das wird als Zufluss- und Abflussprinzip bezeichnet. Du musst die Daten zwar nicht selbst in der EÜR eintragen, aber sie dienen als Grundlage um herauszufinden, welche Einnahmen und Ausgaben ausgeführt werden müssen.

💡 Tipp von Accountable: Vorbereitung ist die halbe Miete - auch bei der EÜR. Wenn du all deine Einnahmen und Ausgaben in unserer App einträgst, erstellt dir Accountable die Einnahmenüberschussrechnung automatisch! Du kannst sie außerdem direkt ans Finanzamt übermitteln.

Wenn du die Einnahmenüberschussrechnung machst, musst du stets nur die Ausgaben und Einnahmen berücksichtigen, die tatsächlich von deinem Konto abgegangen bzw. auf deinem Konto eingegangen sind. Dies wird als Zufluss- und Abflussprinzip bezeichnet.

Einnahmen dürfen also als solche erst dann vermerkt werden, wenn die Zahlung auf deinem Konto eingegangen ist und nicht etwa dann, wenn du die Rechnung gestellt hast. Das gleiche gilt für betriebliche Ausgaben: Sie zählen erst dann, wenn du sie bezahlt hast, und nicht bereits bei Rechnungserhalt.

Das ist dem Prinzip der Istversteuerung sehr ähnlich, bei dem du ebenfalls nur für die Einnahmen Umsatzsteuer zahlen musst, die innerhalb des Zeitraumes für die Erfassung der Umsatzsteuer auf deinem Konto eingegangen sind. Dadurch wird verhindert, dass Selbstständige mit einem (noch) geringeren Einkommen in Vorleistung gehen müssen, also Umsatzsteuer von ihrem eigenen Geld vorstrecken müssen, bevor sie den Betrag vom Kunden überwiesen bekommen haben.

Die Alternative zur Istversteuerung ist die Sollversteuerung, die vom Datum der Rechnungsstellung und nicht des Zahlungseingangs ausgeht.

➡️ Ist- oder Sollversteuerung: Das solltest du als Freelancer wissen!

Dein Gewinn unterscheidet sich von deinem Umsatz, denn natürlich hast du auch als Selbstständige:r durchaus Kosten, die mit deinen Einnahmen verrechnet werden müssen. Der Abzug der betrieblichen Kosten von deinen Einnahmen bildet deinen Gewinn - und genau das wird in der Einnahmenüberschussrechnung berechnet.

Um deinen Gewinn zu ermitteln, brauchst du deswegen zuerst einmal eine Übersicht über all deine Einnahmen, die du im vergangenen Jahr mit deiner selbstständigen Tätigkeit erwirtschaftet hast. Wir empfehlen dir dafür am besten eine App wie Accountable, mit der du ganz einfach all deine Einnahmen dokumentieren kannst und die du immer digital dabei hast.

Jetzt musst du nur noch ermitteln, wie hoch deine betrieblichen Ausgaben waren. Dafür musst du zuerst wissen, was als eine Betriebsausgabe gilt und was nicht.

Gut zu wissen: Prinzipiell gelten alle Ausgaben als betrieblich, die du zur Ausübung deiner gewerblichen oder freiberuflichen Tätigkeit benötigst.

Dazu gehören unter anderem die folgenden Ausgaben:

➡️ Betriebsausgaben von der Steuer absetzen: So funktioniert’s

Wenn du nicht als Kleinunternehmer:innen gemeldet bist, musst du Umsatzsteuer auf deine Einnahmen ausweisen. Die Höhe der Umsatzsteuer, die du eingenommen und während des Jahres an das Finanzamt gezahlt hast, ist auch für die Einnahmenüberschussrechnung wichtig.

Hierbei musst du deine Einnahmen aufteilen und einmal ohne sowie mit Umsatzsteuer angeben, also brutto und netto. Erledigst du deine EÜR mit Accountable, wird sie in wenigen Schritten automatisch erstellt.

Wenn du für die EÜR das ELSTER Formular nutzt, musst du:

Falls du darüber hinaus im Rahmen deiner regelmäßigen Umsatzsteuervoranmeldung Geld vom Finanzamt zurückbekommen hast, musst du dies ebenfalls angeben.

➡️ Umsatzsteuer als Freiberufler: Alles, was du wissen musst

Wenn du kein:e Kleinunternehmer:in bist und Umsatzsteuer ausweisen musst, hast du den Vorteil, dass du dir für betriebliche Anschaffungen die gezahlte Mehrwertsteuer, auch Vorsteuer genannt, zurückholen kannst. In der Einnahmenüberschussrechnung wird die Vorsteuer grundsätzlich nicht separat als eigenständige Position erfasst, sondern indirekt in den Betriebsausgaben berücksichtigt.

Vorsteuer ist nicht das Gleiche wie deine regelmäßigen Steuervorauszahlungen. Vielmehr handelt es sich dabei ebenfalls um die Umsatzsteuer, nur aus der Perspektive des Rechnungszahlers statt des Rechnungsstellers. Eingangsrechnungen weisen Vorsteuer aus, wohingegen Ausgangsrechnungen Umsatzsteuer auflisten. Der Betrag ist der gleiche, lediglich die Bezeichnung verändert sich mit dem bzw. der jeweiligen Empfänger:in.

Beispiel: Ein Unternehmen kauft Büromaterial für 119 € (inkl. 19 € Umsatzsteuer). Die 19 € werden als Vorsteuer geltend gemacht, da sie beim Einkauf gezahlt wurden. Gleichzeitig stellt das Unternehmen einem Kunden bzw. einer Kundin eine Rechnung über 1.190 € (inkl. 190 € Umsatzsteuer), die es als Umsatzsteuer an das Finanzamt abführen muss, abzüglich der zuvor gezahlten Vorsteuer. Weitere Infos zu Umsatz-, Mehrwert- und Vorsteuer erhältst du hier.

Die Vorsteuer machst du separat in der Umsatzsteuer-Voranmeldung geltend. In der Einnahmenüberschussrechnung musst du die von dir für betriebliche Anschaffungen gezahlte Vorsteuer in der Zeile 63 angeben.

Wenn du fleißig mit Accountable deine Einnahmen und Ausgaben festgehalten hast, wird auch dies automatisch erledigt.

Das darf auf keiner Eingangsrechnung fehlen

Wenn es Zeit für deine jährliche Einkommensteuererklärung ist, musst du auch deine Einnahmenüberschussrechnung ausfüllen. Du reichst beides gemeinsam ein. Für beides kannst du Accountable oder eine andere Steuersoftware nutzen und hast es in kürzester Zeit erledigt. Besonders, wenn du bereits alle deine Einnahmen und Ausgaben in deinem Accountable Konto gespeichert hast, bist du im Handumdrehen mit der EÜR fertig.

Nimm unsere EÜR-Ausfüllhilfe als Beispiel zur Hand und du schaffst es auch, das ELSTER Formular zu bewältigen.

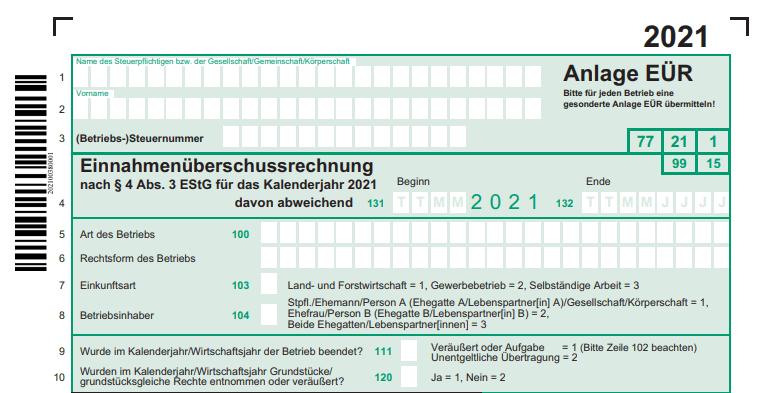

Zuerst musst du dich in deinem ELSTER-Profil anmelden und nach dem Formular Anlage EÜR suchen und das entsprechende Jahr auswählen, für das du die Einnahmenüberschussrechnung abgeben möchtest.

Im ersten Abschnitt des Formulars geht es erst einmal um ein paar persönliche Angaben zu dir und deiner selbstständigen Tätigkeit. Dazu gehört:

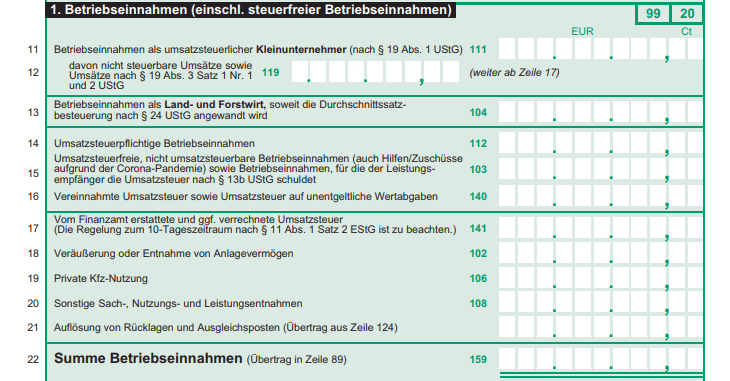

Im nächsten Abschnitt geht es bereits um deine Einnahmen, also wie viel du im entsprechenden Kalenderjahr (oder abweichendem Wirtschaftsjahr) verdient hast.

💡 Aufgepasst: Für die Angabe deiner Betriebseinnahmen ist es entscheidend, ob du ein:e Kleinunternehmer:in bist oder Umsatzsteuer ausweisen musst. Je nachdem musst du deine Betriebseinnahmen nämlich in einer anderen Zeile angeben: Zeile 12 als Kleinunternehmer:in, Zeile 15 gilt für umsatzsteuerpflichtiger Unternehmer:innen.

Wenn du die Corona-Hilfe im Jahr 2022 bekommen hast, dann gilt dies als eine umsatzsteuerfreie Einnahme, die du entsprechend in Zeile 16 eintragen musst. Ebenfalls in Zeile 16 gehören darüber hinaus Einnahmen von Kunden, bzw. Kund:innen, die in einem anderen Land innerhalb der Europäischen Union ansässig sind. Da in diesem Falle das Reverse Charge Verfahren greift, kannst du diese Rechnungen nämlich ohne Umsatzsteuer ausweisen.

➡️ So funktioniert das Reverse Charge Verfahren

Wenn du Umsatzsteuer zahlst, musst du außerdem die Summe der vom Finanzamt erstatteten und ggf. verrechneten Umsatzsteuer in Zeile 18 angeben. Das bezieht sich auf die regelmäßige Umsatzsteuervoranmeldung, die du an das Finanzamt schicken musst. Falls dir also selbst gezahlte Umsatzsteuer zurückgezahlt oder der Betrag mit deiner Umsatzsteuerzahllast verrechnet wurde, musst du dies in der EÜR angeben.

In den folgenden Zeilen 19 bis 22 geht es nun noch um Anlagevermögen, privat genutzte Geschäftsautos und eventuell aufgelöste Rücklagen. Falls dich eines davon betrifft, ist es am besten, das weitere Ausfüllen mit einem Steuerberater oder einer Steuerberaterin zu besprechen.

➡️ Steuerberater für Selbstständige – das musst du wissen

Die meisten Freiberufler:innen werden diese Zeilen der EÜR allerdings leer lassen und direkt in Zeile 23 die finale Summe der aufgeführten Betriebsausgaben eintragen.

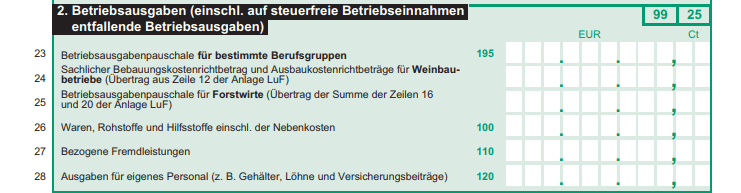

Im nächsten Abschnitt geht es um deine Betriebsausgaben. Hier trägst du alle die Ausgaben ein, die du zahlen musstest, um deine Arbeit als Freiberufler:in durchzuführen. Diese Ausgaben werden dabei in unterschiedliche Kategorien unterteilt.

Zuerst geht es um Pauschalen, Personalkosten sowie Rohstoffe und Dienstleistungen:

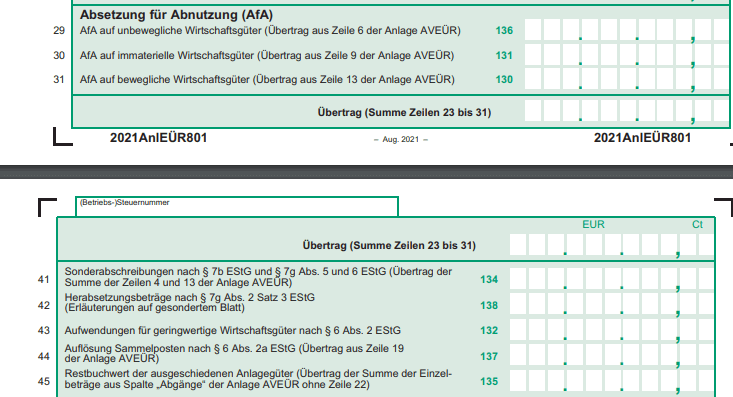

Daraufhin geht es weiter mit Abschreibungen, also die Absetzung von Kosten für die Abnutzung von teureren Anschaffungen wie zum Beispiel Maschinen oder Firmenfahrzeuge. Diese Absetzung für Abnutzung (AfA) trägst du, falls es auf dich zutrifft, in den Zeilen 31 bis 38 ein.

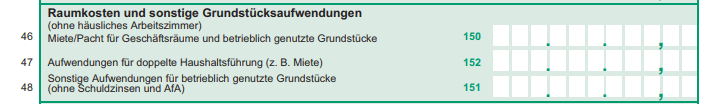

Im weiteren Abschnitt geht es um Raumkosten oder andere Grundstücksaufwendungen. Dazu gehört zum Beispiel die Miete für dein Büro, ein betrieblich genutztes Grundstück oder aber auch dein häusliches Arbeitszimmer. Je nachdem, von wo du deine Tätigkeit ausübst, musst du dazu Angaben in den Zeilen 39 bis 42 machen.

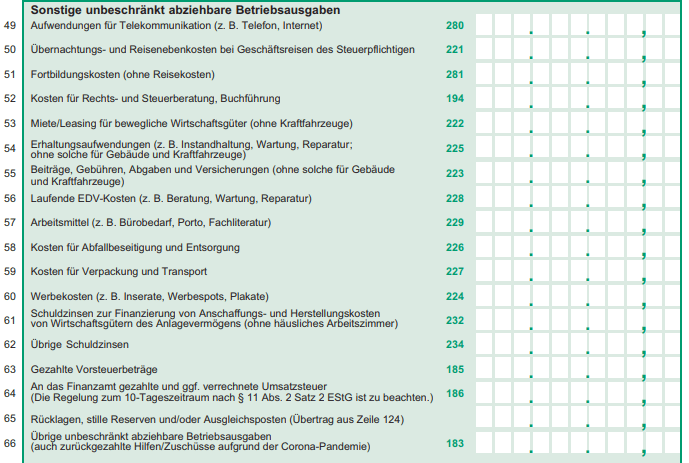

Weiter geht es mit sonstigen Betriebsausgaben, zu denen eine ganze Reihe Kosten gehören:

Am besten gehst du die einzelnen Punkte nacheinander durch und machst in den Zeilen Angaben, die dich betreffen.

💡 Tipp von Accountable: Wenn du dir bei einer Geschäftsausgabe nicht sicher bist, ob du sie absetzen kannst, kann dir unsere Steuer-Suchmaschine weiterhelfen. Suche einfach nach der Ausgabe und finde heraus, ob du sie steuerlich geltend machen kannst.

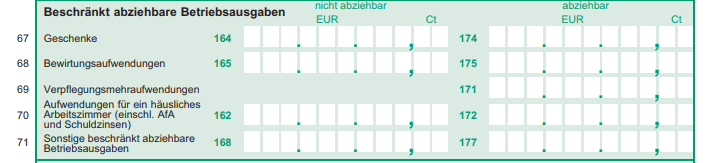

In den Zeilen 62 bis 75 geht es nun um beschränkt abziehbare Betriebsausgaben, also Ausgaben, für die du nicht den vollen Preis geltend machen darfst.

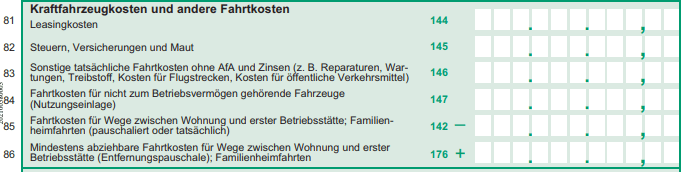

Schließlich kommen noch in den Zeilen 68 bis 74 Kosten für Fahrzeuge zum Zuge. Das beinhaltet:

Abschließend wird in Zeile 75 die Summe aller deiner Betriebsausgaben zusammengerechnet.

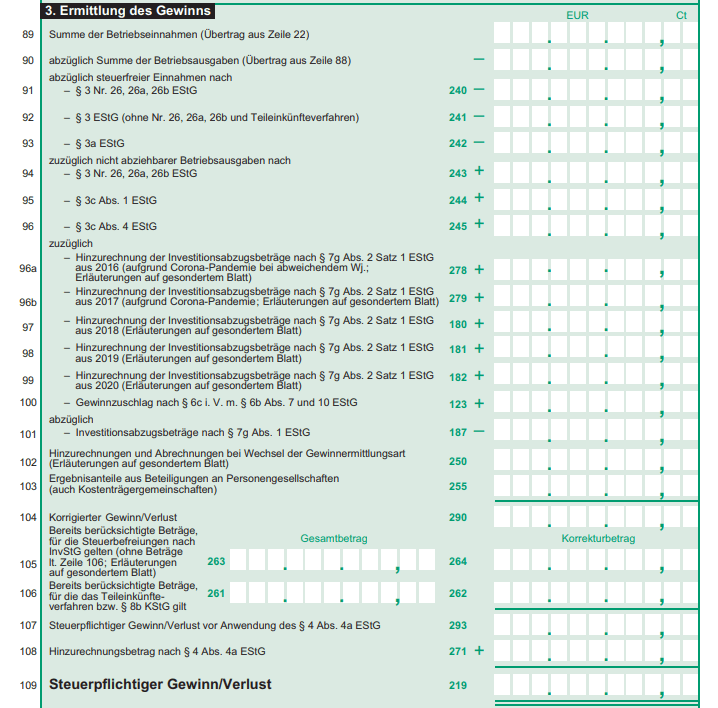

Auf der nächsten Seite werden nun deine Ausgaben von deinen Einnahmen abgezogen und dein Gewinn berechnet.

Du kannst das Formular nun an dein Finanzamt übermitteln.

Das Ausfüllen der Einnahmenüberschussrechnung kannst du dir um einiges erleichtern, wenn du dafür mit einer entsprechenden Software, wie zum Beispiel der Accountable App, arbeitest.

Mit unserer Belegerkennung kannst du nämlich ganz einfach deine Rechnungen einscannen und in deinem Profil abspeichern. So findest du schnell und unkompliziert die Betriebsausgaben, die du in der EÜR geltend machen kannst.

Ebenfalls lassen sich bei uns schnell deine Einnahmen dokumentieren, wodurch es noch einfacher ist, die entsprechenden Angaben in der Anlage EÜR auszufüllen.

Überzeugt? Dann lade dir kostenlos die Accountable App herunter oder erstelle dir online einen Account und bereite deine EÜR vor.

Tino Keller

Tino Keller ist der Mitbegründer von Accountable und möchte damit Steuern und Finanzen für Selbstständige revolutionieren.

Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenAch ja, die Steuer. Hass-Thema eines jeden Selbstständigen und doch muss man sich mindestens einmal...

Mehr erfahrenDer Start in die Selbstständigkeit bringt finanzielle Risiken, hohe Arbeitsbelastung und das komple...

Mehr erfahren